वित्तिय स्थायित्वका लागि सामयिक सुधार

अर्थतन्त्रमा वित्तीय क्षेत्रको अत्यन्त महत्वपूर्ण भूमिका हुन्छ । वित्तीय क्षेत्रले स्रोत–साधन परिचालनको माध्यमबाट आफ्नो भूमिका निर्वाह गर्छ । समाजमा केही बचत गर्ने मानिस छन्, जो आफैँ प्रत्यक्ष रूपमा उद्यम व्यवसाय गर्न सक्दैनन्, तर आफूसँग भएको बचतलाई बैंकिङ प्रणालीमा राख्दछन् । त्यसरी संकलन भएको बचतलाई उत्पादनमूलक, आर्थिक क्रियाकलाप विस्तार गर्ने, रोजगारी सिर्जना गर्ने, निर्यात प्रवद्र्धन गर्ने क्षेत्रमा, आयात प्रतिस्थापन गर्ने क्षेत्रमा बैंकले लगानी गर्छन् र त्यो कर्जाका रूपमा लगानी हुन्छ । बैंकिङ प्रणालीले अर्थतन्त्रमा पु¥याउने महत्वपूर्ण योगदान भनेको साधनको परिचालन हो । साधनको परिचालन भन्नेबित्तिकै बचत परिचालन गर्ने र कर्जा प्रवाह गर्ने हो । त्यो कर्जालाई पनि उत्पादन बढाउने, आर्थिक क्रियाकलाप बढाउने, रोजगारी बढाउने क्षेत्रतर्फ बैंकहरूले प्रवाह गर्छन् । त्यसबाहेक वित्तीय क्षेत्रले वा बैंकिङ प्रणालीले गर्ने अर्को महत्वपूर्ण काम भनेकै जोखिम व्यवस्थापन हो । समाजमा केही मानिस जोखिम लिन चाहने हुन्छन् त केही लिन नचाहने हुन्छन् । यी दुवै प्रवृत्तिका मानिसलाई मिलाइदिने तथा उनीहरूलाई एकै थलोमा ल्याइदिने काम बैंकले गर्छ । त्यसैगरी बैंकले उत्पादन बढाउने मात्र नभई उद्यमशीलता विकास गर्ने, उत्पादकत्व बढाउने काममा पनि भूमिका निर्वाह गरिरहेका हुन्छन् । जुन व्यवसायी वा व्यावसायिक फर्मलाई बैंकहरूले कर्जा दिन्छन्, त्यो कर्जाको सही उपयोग भएको छ कि छैन भनेर हेर्ने काम पनि बैंकको हो । त्यसैले बैंकहरूले निरन्तर आफ्ना ग्राहकको क्रियाकलापको अनुगमन, मूल्यांकन सुपरिवेक्षण गरेर उनीहरूले बैंकिङ प्रणालीको साधनको दुरुपयोग पनि नहोस् र निजी क्षेत्रको उत्पादकत्व पनि अभिवृद्धि होस् भन्नेतिर ध्यान केन्द्रित गरिरहेका हुन्छन् । त्यसकारण वित्तीय क्षेत्रले अर्थतन्त्रमा साधन परिचालन, जोखिम व्यवस्थापन र उत्पादकत्व अभिवृद्धिको माध्यमबाट महत्वपूर्ण योगदान पु¥याइरहेको हुन्छ ।

वित्तीय स्थायित्व आफैँमा महत्वपूर्ण विषय हो । वित्तीय क्षेत्र जति–जति विस्तार हुँदै जान्छ त्यति प्रगाढ हुन्छ । वित्तीय क्षेत्र संख्यात्मक रूपमा मात्र नभई गुणात्मक रूपमा विस्तार हुने, अर्थतन्त्रमा वित्तीय क्षेत्रको उपस्थिति जति बाक्लो हुँदै जान्छ, त्यसैगरी बैंकिङ प्रणाली अथवा वित्तीय क्षेत्रको स्थायित्व पनि महत्वपूर्ण हुन आउँछ ।

अर्थतन्त्र र वित्तीय क्षेत्रको स्थायित्व

वित्तीय क्षेत्रभित्र बैंक, पुँजी बजार, बिमाको क्षेत्र हुन्छ । त्यसैगरी बचत परिचालन गर्ने, कर्जा प्रवाह गर्ने काममा संलग्न भएका अरू संस्था पनि वित्तीय क्षेत्रभित्र हुन्छन् । ती सबै संस्थाको सही ढंगले अनुगमन भयो, उनीहरूलाई सही नियमन जारी गरियो र उपयुक्त नियमनको ढाँचाभित्र राखियो भने प्रभावकारी सुपरिवेक्षण गर्न सकिन्छ । उनीहरूका क्रियाकलापले भोलि कतै अस्थिरता निम्त्याउन सक्ने, बैंकिङ प्रणालीमा मात्र नभएर वित्तीय क्षेत्रमै संकट ल्याउने हो कि भन्ने विषयमा चनाखो हुनुपर्छ । बढी चनाखो हुन सके त्यसले वित्तीय स्थायित्व प्रवद्र्धन गर्न मद्दत पु¥याउँछ ।

वित्तीय स्थायित्व कायम राख्नका लागि कर्जा तथा स्रोत–साधनको दुरुपयोग हुनुहुँदैन, पुँजी बजार र बिमाको क्षेत्रमा समस्या आउनुभएन । कतिपय अवस्थामा गलत मानिसले बिमाको फाइदा उपयोग गर्न सक्छन्, त्यसमा पनि नियामकीय निकाय चनाखो हुनुपर्छ । त्यसैगरी सेयर बजारले पनि पुँजी परिचालन माध्यमबाट आर्थिक क्रियाकलाप विस्तारमा महत्वपूर्ण योगदान पु¥याइरहेको हुन्छ, त्यसले पनि बैंकको विकल्पका रूपमा पुँजी बजारले काम गरिरहेको हुन्छ । केही फर्महरू, उद्योगहरू जसलाई पुँजीको आवश्यकता पर्छ उसले सेयर जारी गर्छ । अथवा उनीहरूले डिभेन्चर (ऋणपत्र) जारी गर्छन् । त्यसमा आम सर्वसाधारण, बचतकर्ता एवं विभिन्न संस्थाले लगानी गर्छन् । त्यस्तो लगानी सुरक्षाको प्रत्याभूति नियामकले दिनुपर्ने हुन्छ । वित्तीय क्षेत्र राम्ररी नियमन भएकाले पारदर्शी पनि छ, बचत परिचालन गर्ने बैंकिङ प्रणालीमा आम मानिसको विश्वास र भरोसाको जगमा खडा भएको हुन्छ । बिमा, पुँजी बजार र बचत परिचालन गरी कर्जा प्रवाह गर्ने प्रकृतिका सबै संस्थाको हकमा यही सलाव लागू हुन्छ ।

अर्थतन्त्रमा आवश्यक साधन परिचालन हुने वित्तीय क्षेत्रको स्थायित्व आर्थिक विकासका लागि आधारभूत पूर्वसर्तजस्तै हो । वित्तीय स्थायित्व प्रवद्र्धन हुन सकेन भने यसको ठूलो जोखिम अर्थतन्त्रमा विश्वासको संकटबाट सुरु हुन्छ । आम मानिस जब बैंकिङ प्रणालीप्रति विश्वस्त हुँदैनन् उनीहरूले आफ्नो निक्षेप अथवा बचत तथा लगानी सुरक्षित रूपमा फर्किंदैन भनेर शंका गर्ने स्थिति बनेको खण्डमा वित्तीय प्रणालीमा समस्या सिर्जना हुन्छ । र, त्यसले कहिलेकाहीँ राजनीतिक संकटभन्दा पनि ठूलो वित्तीय संकटको रूप लिन्छ । किनकि त्यहाँ प्रत्यक्ष मानिसको आफ्नो बचत जोडिएको हुन्छ, उनीहरूको लगानीसँग सम्बन्धित सवाल हुन्छन् । त्यसैले अर्थतन्त्रलाई सही दिशामा अगाडि बढाउन समष्टिगत आर्थिक स्थायित्व कायम गरी गरिबी निवारण गर्न, समावेशी अर्थतन्त्र अगाडि बढाउन, आयमा असमानता घटाउन वित्तीय स्थायित्व महत्वपूर्ण हुन्छ । सन् १९९७ मा दक्षिण–पूर्वी एसियाली मुलुकमा वित्तीय संकट देखियो, त्यो वित्तीय संकटको पाठ यदि वित्तीय स्थायित्व प्रवद्र्धन हुन सकेन अथवा वित्तीय क्षेत्रमा कुनै संकट आयो भने त्यसले विपन्न र खासगरी निम्न आय भएका मानिसलाई बढी असर पर्छ । त्यसले समाजमा गरिबी बढाउने, आयमा असमानता बढाउने, बेरोजगारी बढाउने र त्यसले वित्तीय संकट मात्र नभएर आर्थिक संकट तथा कुनै अवस्थामा राजनीतिक संकट पनि निम्त्याउने जोखिम रहन्छ ।

वित्तीय स्थायित्व प्रवद्र्धनमा नेपाल राष्ट्र बैंकको भूमिका

वित्तीय स्थायित्व प्रवद्र्धन गर्न नेपाल राष्ट्र बैंकले विभिन्न नियामकीय व्यवस्था गरेको छ । मौद्रिक नीतिको माध्यमबाट पनि कतिपय विषय सम्बोधन गरिएको हुन्छ । मुख्य रूपमा वित्तीय स्थायित्व प्रवद्र्धन गर्न राष्ट्र बैंकले समष्टिगत विवेकशील नियमन र सूक्ष्म विवेकशील नियमनका माध्यमबाट वित्तीय स्थायित्व प्रवद्र्धनका लागि काम गरिरहेको हुन्छ । यो भनेको बैंकहरूसँग तोकिएको सीमाबराबरको पुँजी हुनुपर्छ । अहिले बैंकहरूको पुँजी पर्याप्तता अनुपात कम्तीमा ११ प्रतिशत कायम हुनुपर्छ भन्ने व्यवस्था गरिएको छ । त्यसमा प्राथमिक पुँजीको अनुपात ८.५ प्रतिशत कायम हुनुपर्छ । यदि राष्ट्र बैंकले तोकेको पुँजी पर्याप्तता अनुपात बैंकहरूले पु¥याउन सकेनन् भने उसले आफ्नो सुपरिवेक्षकीय निगरानी बढाउँदै बैंकहरूलाई अनुशासनमा राख्ने काम गर्छ । किनभने बैंकहरूको दिगोपना वा उनीहरूको स्थायित्व पुँजीसँग जोडिएको हुन्छ । पुँजी अभाव हुनेबित्तिकै बैंकहरूमा विभिन्न ढंगका अप्ठ्यारा, कर्जा प्रवाह गर्न नसक्ने, खराब कर्जाको स्थिति झन् बढ्ने, बैंकमा पनि एक किसिमको मनोमालिन्यको स्थिति आइदिन सक्छ । यसलाई रोक्न र बैंकहरूको दिगो स्वास्थ्यका लागि राष्ट्र बैंकले तोकेको अनुपातमा पुँजी पर्याप्तता बैंकहरूले कायम गर्नुपर्ने हुन्छ ।

त्यसैगरी बैंकहरूले नियमित रूपमा आफ्नो तरलता व्यवस्थापन प्रभावकारी बनाउनुपर्छ । उनीहरूको खुद तरल सम्पत्ति अनुपात २० प्रतिशत हुनुपर्छ । यो पु¥याउन नसकेको अवस्थामा राष्ट्र बैंकले जरिवाना गर्ने हुँदा त्यसको असर कर्जा विस्तार गर्न सक्ने क्षमतामा पर्न जान्छ । त्यसैले उनीहरूले राष्ट्र बैंकले तोकेको सीमामा खुद तरल सम्पत्तिको व्यवस्थापन गर्नुपर्छ ।

राष्ट्र बैंकले मौद्रिक नीतिसँग सम्बन्धित केही विस्तृत पक्षहरूबाट पनि बैंकहरूलाई नियमन गरिरहेको हुन्छ, जुन वित्तीय स्थायित्वका लागि महत्वपूर्ण हुन्छ । उदाहरणका लागि बैंकहरूले अनिवार्य नगद अनुपात कम्तीमा पनि ४ प्रतिशत कायम गर्नुपर्छ भन्ने छ, त्यसैगरी बैंकहरूको वैधानिक तरलता अनुपात १२ प्रतिशत कायम गर्नुपर्छ भन्ने छ । बैंकहरूले विभिन्न क्षेत्रमा कर्जा लगानी गर्दा कर्जा–मूल्य अनुपात (लोन टु भ्यालु रेसियो) तोकिदिएका हुन्छौँ । जस्तो बैंकहरूले विद्युतीय सवारी साधनमा मूल्यको ८० प्रतिशतसम्म कर्जा दिन सक्छन् भनेर तोकिएको छ र यीबाहेकका अरू सवारी साधनमा ५० प्रतिशतसम्म कर्जा दिन सक्ने व्यवस्था छ । यसप्रकारका कर्जा–मूल्य अनुपात नियामकले तोकेअनुसार नै सेयर कर्जामा र घरजग्गासँग सम्बन्धित कर्जामा पनि अनुसरण गर्नुपर्छ । यो सबैको उद्देश्य बैंकिङ प्रणालीको स्रोत–साधन सही ठाउँमा उपयोग होस्, दुरुपयोग नहोस् र यसले वित्तीय स्थायित्व प्रवद्र्धन गर्न भूमिका निर्वाह गरोस् भन्ने नै हो ।

नेपाल राष्ट्र बैंकले अहिले गरेका विभिन्न नियामकीय व्यवस्था मौद्रिक नीतिका व्यवस्थासँगसँगै नियमित रूपमा विभिन्न बैंक तथा वित्तीय संस्थाहरूको स्थलगत सुपरिवेक्षण र गैर–स्थलगत सुपरिवेक्षण गर्दछ । यसरी नियमन तथा सुपरिवेक्षणका माध्यमबाट, नैतिक दबाब (मोरल सुएसन)का माध्यमबाट नेपाल राष्ट्र बैंकले बैंकिङ प्रणालीमा वित्तीय स्थायित्व प्रवद्र्धन गर्न भूमिका निर्वाह गरिरहेको हुन्छ ।

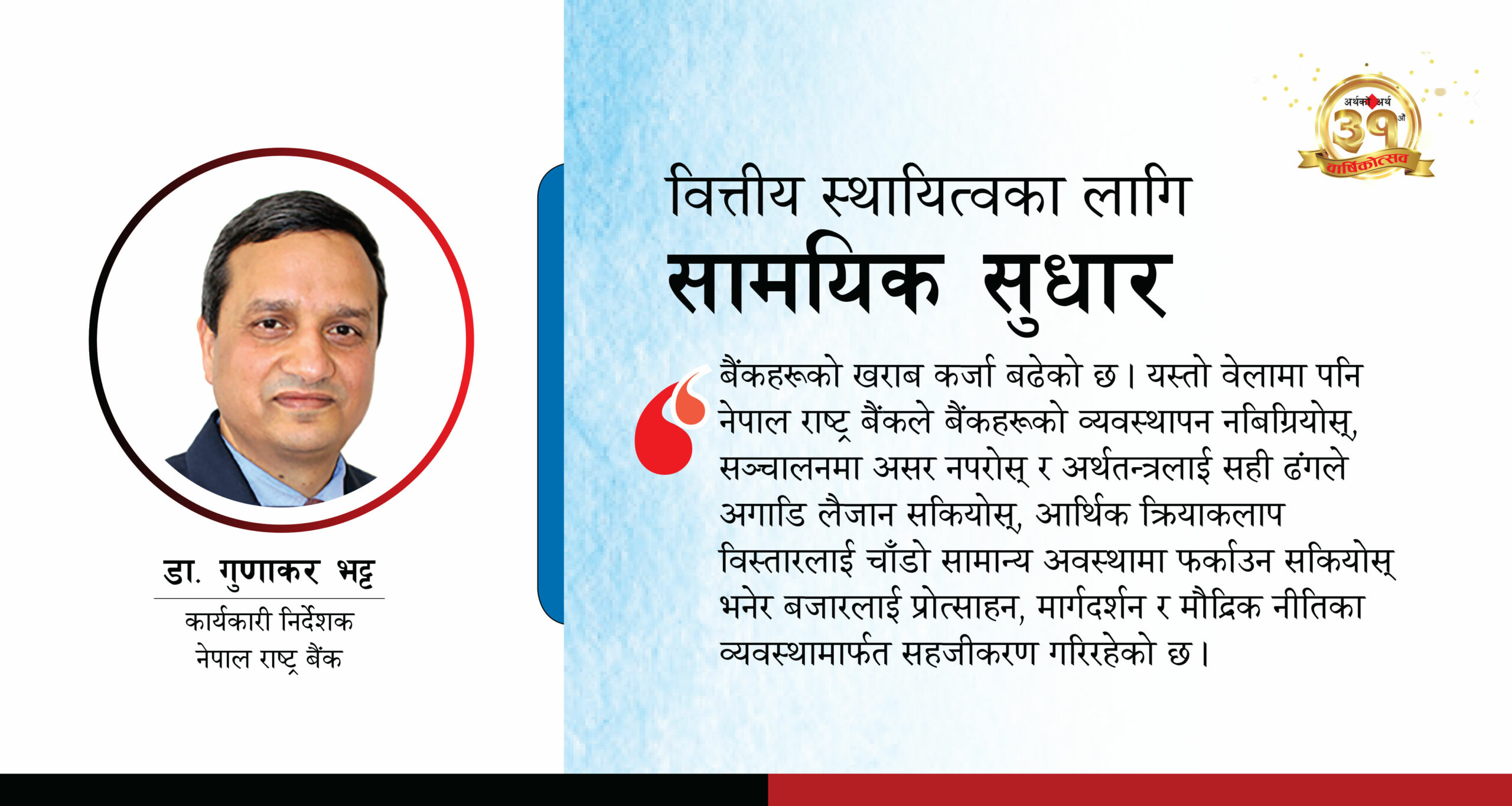

नेपाल राष्ट्र बैंकले बैंकहरूको वित्तीय स्वास्थ्य सबल र सुदृढ हुनुपर्छ भन्ने सवाललाई जोड दिएर नै नियामकीय व्यवस्था र प्रभावकारी सुपरिवेक्षण अगाडि बढाएको छ । अहिले आर्थिक क्रियाकलाप विस्तार हुन नसकेका कारणले बैंकिङ प्रणालीमा असहज अवस्था देखिएको छ । बैंकहरूको खराब कर्जा बढेको छ । यस्तो वेलामा पनि नेपाल राष्ट्र बैंकले बैंकहरूको व्यवस्थापन नबिग्रियोस्, सञ्चालनमा असर नपरोस् र अर्थतन्त्रलाई सही ढंगले अगाडि लैजान सकियोस्, आर्थिक क्रियाकलाप विस्तारलाई चाँडो सामान्य अवस्थामा फर्काउन सकियोस् भनेर बजारलाई प्रोत्साहन, मार्गदर्शन र मौद्रिक नीतिका व्यवस्थामार्फत सहजीकरण गरिरहेको छ ।

नेपाल राष्ट्र बैंकले अहिले भइरहेका नियामकीय, सुपरिवेक्षकीय व्यवस्थालाई अन्तर्राष्ट्रिय

मान्यताअनुरूप समसामयिक रूपमा संशोधन गर्दै गइरहेको छ । जस्तो कि बाजल इन्टरनेसनल स्ट्यान्डर्ड, बाजल एर्कोड भन्छौँ । यसले बैंकहरूका लागि तय गरिदिएको केही निश्चित मापदण्ड छन्, त्यसलाई बाजलको प्रिन्सिपल्स (बाजलका सिद्धान्तहरू) भनेर भनिन्छ, त्यससँग आधारित रहेर बैंकको नियमन र सुपरिवेक्षण गर्ने भएका कारण बैंकहरू सबल, सुरक्षित र स्वस्थ छन् । यद्यपि, नेपाल राष्ट्र बैंक बैंकिङ प्रणालीमा अत्यन्त संवेदनशील रहेकाले कुनै पनि प्रकारको समस्या हुनुहुँदैन भन्नेमा अझै दृढ छ । कुल गार्हस्थ्य उत्पादनको ९० प्रतिशत क्षेत्रमा बैंकहरूबाट कर्जा प्रवाह भएको देखिन्छ । बैंकहरूको सबल स्वास्थ्यका लागि राष्ट्र बैंकले लागू गर्दै आएको नियामकीय व्यवस्थालाई अन्तर्राष्ट्रिय मूल्य–मान्यता र असल अभ्यासअनुसार थप सुदृढ बनाउँदै लान्छ ।

नेपालको सन्दर्भमा बैंकिङ प्रणालीको सबैभन्दा महत्वपूर्ण पक्ष जुन बैंकलाई नियामकले इजाजत दिएको हुन्छ, ती बैंकहरूले सर्वसाधारणको निक्षेप संकलन गर्ने र त्यसलाई परिचालन गर्ने अधिकार प्राप्त गरेका हुन्छन् । जो–कसैलाई त्यस्तो अधिकार प्रदान गरिँदैन । त्यसका लागि उनीहरू कानुनी रूपमा नेपाल राष्ट्र बैंकले तोकेको मापदण्डअनुसार सक्षम (फिट एन्ड प्रोपर) हुनुपर्छ । तर, राष्ट्र बैंकले सम्बन्धित संस्थालाई विश्वासका साथ बैंक सञ्चालन गर्न दिइसकेपछि बैंक सञ्चालक, उच्च व्यवस्थापन र बैंकका आम कर्मचारीको बैंकको राम्रो सञ्चालन, असल व्यवस्थापन, बैंकमा सुशासन कायम गर्ने तथा प्रवद्र्धनमा संस्थागत सुशासन अभिवृद्धि गर्ने सवालमा सबै सरोकारवालाको अत्यन्तै महत्वपूर्ण भूमिका रहन्छ र बैंकिङ क्षेत्रमा संलग्न व्यक्तिले वा बैंकका संस्थापकले आफ्नै बैंकबाट कर्जा लिन पाउनुहुन्न । अरू संस्थाबाट लिँदा पनि राष्ट्र बैंकले तोकेको मापदण्ड, जारी गरेको एकीकृत निर्देशनको ६ नम्बर बुँदामा प्रस्ट रूपमा संस्थागत सुशासन कसरी अभिवृद्धि गर्न सकिन्छ भन्ने व्यवस्था गरेको छ । त्यसैले त्यहाँ सञ्चालकका काम, कर्तव्य अधिकार र आचरणको व्यवस्था गरिएको छ । उच्च व्यवस्थापनको आचरणको व्यवस्था गरिएको छ । उहाँहरूका बीचमा सञ्चालकले बैंकको स्रोत–साधन दुरुपयोग गर्न नसकून् भनेर विभिन्न निर्देशन जारी गरिएको छ । मुख्य रूपमा बैंकका सञ्चालक, संस्थापक, व्यवस्थापक र कर्मचारी भनेको प्राथमिक रूपमा बैंकको स्थायित्व एवं विकासका लागि, सुशासन अभिवृद्धि गर्नका लागि जिम्मेवार हुनुपर्छ । यसका लागि बजारमा उत्पन्न हुन सक्ने विभिन्न किसिमका जोखिमका (तरलता, ब्याजदर, कर्जा, विदेशी विनिमय व्यवस्थापनका जोखिम तथा प्रतिकूल अन्तर्राष्ट्रिय परिस्थितिबाट उत्पन्न जोखिम र राष्ट्रिय अर्थतन्त्रमा देखापर्न सक्ने विभिन्न समस्याले सिर्जना हुने जोखिम तथा सञ्चालन जोखिम) विषयमा बैंकहरू आफैँ जानकार हुनुपर्छ । यस्ता जोखिमले बैंकहरूको स्थायित्वमा प्रश्न उठ्न सक्छ । यी जोखिम व्यवस्थापनमा बैंकले संलग्न उच्च व्यवस्थापन र सञ्चालकले जिम्मेवारीपूर्वक काम गर्नुपर्ने हुन्छ ।

नेपालको वित्तीय प्रणालीमा र खासगरी बैंकिङ क्षेत्रमा जोखिम उत्पन्न हुन सक्छ कि भनेर विभिन्न टीका–टिप्पणी र विश्लेषण भइरहेका छन्, तर बैंकिङ क्षेत्रमा जोखिम छैन । नेपाल राष्ट्र बैंकको अत्यन्त चुस्त र सही एवं व्यवस्थित नियमन तथा प्रभावकारी सुपरिवेक्षणका कारण बैंकिङ प्रणाली सुरक्षित छ । पुँजी बजारमा विभिन्न समयमा उतारचढाव आउँछ, जुन स्वाभाविक पनि हो । तर, विश्वका अन्य मुलुकको तुलनामा नेपालको पुँजी बजारमा अनावश्यक र अनपेक्षित उतारचढाव देखिन्छ । यस्तो उतारचढाव नआओस् भन्नका लागि पुँजी बजारसँग सम्बन्धित नियमन, सुपरिवेक्षण, करका व्यवस्थालाई अझ बढी आधुनिक र गतिशील बनाउनुपर्ने हुन्छ । त्यो गर्न सकियो भने पुँजी बजारमा स्थायित्व कायम गर्न सकिन्छ ।

सहकारी क्षेत्रले सिर्जना गरेका चुनौती

जहाँसम्म अहिले अर्थतन्त्रमा देखिएका समस्या छन्, त्यसले वित्तीय क्षेत्रमा जोखिम उत्पन्न हुन सक्ने, वित्तीय स्थायित्वमा प्रश्न उठ्न सक्ने सहकारीको विषय देखिएको छ । सहकारी संस्थाहरूले सर्वसाधारणको बचत लिने र ऋण प्रवाह गर्ने काम गरिरहेका हुन्छन् । नेपालमा त्यस्ता सहकारीको संख्या करिब १४ हजार छ । यस्ता सहकारी संस्थाहरूले करिब ५ खर्ब रुपैयाँको हाराहारीमा साधन परिचालन गरिरहेका छन् । वित्तीय प्रणालीमा अहिले देखिएको असहजताको प्रमुख कारण सहकारी क्षेत्रको नियमन प्रभावकारी नभएकाले गर्दा हो । सहकारीको नियमनका लागि एउटा छुट्टै विशिष्टीकृत नियामक निकायको अभावमा नियमन र सुपरिवेक्षण कमजोर भई समग्र वित्तीय प्रणालीमा अप्ठ्यारो अवस्था सिर्जना गर्ने हो कि भन्ने भय सिर्जना भएको छ । जसरी सहकारीले बचतकर्ताको बचत फिर्ता गर्न सकेका छैनन्, त्यस्तै अवस्था बैंकहरूमा पनि आउँछ कि भन्ने शंका आम मानिसमा देखिन्छ, तर त्यो अवस्था छैन । बैंकिङ प्रणाली उचित नियमन, सुपरिवेक्षणबाट निर्देशित र पूर्ण रूपमा सुरक्षित छ । तर, सहकारी क्षेत्रको आगामी दिनको बाटो के हो ? बचत तथा ऋण सहकारीलाई अगाडि कसरी बढाउने हो ? उनीहरूको बचतको सीमा तोक्नुपर्ने हो कि ? कार्यक्षेत्रलाई निश्चित जिल्ला, क्षेत्र, स्थानीय तहमा सीमित गर्नुपर्ने हो कि ? उनीहरूका लागि नियमन, व्यवस्थापन र सुपरिवेक्षणको व्यवस्थालाई कसरी प्रभावकारी बनाउन सक्छौँ ? र वित्तीय स्थायित्व प्रवद्र्धन गर्न सहकारी क्षेत्रको प्रभावकारी नियमन र सुपरिवेक्षण कसरी गर्न सकिन्छ भन्ने विषय अहिले नेपालको वित्तीय प्रणालीको अत्यन्त महत्वपूर्ण र संवेदनशील विषय हो । यसका लागि सम्बन्धित सबै पक्षले यथाशक्य आफ्नो स्वार्थभन्दा माथि उठेर यस क्षेत्रको प्रभावकारी नियमनका लागि सहयोग गर्नुपर्छ ।

बाह्य क्षेत्र सन्तुलन, वित्तीय स्थायित्व र रेमिट्यान्सको प्रभाव

नेपालको सन्दर्भमा वित्तीय प्रणालीको व्यवस्थापनमा बाह्य क्षेत्र व्यवस्थापन पनि त्यत्तिकै महत्वपूर्ण रूपमा जोडिएको हुन्छ । बैंकहरूको तरलताको मुख्य स्रोतका रूपमा रेमिट्यान्स रहेको छ । यस सन्दर्भमा आयात घट्ने र रेमिट्यान्स बढ्ने हुँदा बैंकिङ प्रणालीमा पनि अधिक तरलताको अवस्था उत्पन्न हुन्छ । तरलताको सही व्यवस्थापन हुन नसक्दा बैंकिङ प्रणालीमा पनि कहिलेकाहीँ अप्ठ्याराहरू देखिन्छन् । रेमिट्यान्स बढ्ने, सरकारले प्राप्त गर्ने वैदेशिक ऋण सहयोग परिचालन एवं विदेशबाट आउने अनुदान बढ्नेबित्तिकै बाह्य क्षेत्र सहज हुन्छ । त्यसैगरी आयात घट्ने र निर्यात बढ्ने उपक्रमले विदेशी विनिमय सञ्चिति बलियो बनाउँछ । विदेशी विनिमय सञ्चिति बलियो भएको अवस्थामा बैंकिङ प्रणालीमा पर्याप्त तरलता रहने, बैंकहरूको निक्षेप र कर्जाको ब्याजदर घट्ने हुन्छ । बाह्य क्षेत्र कमजोर हुँदा वित्तीय प्रणालीमा पनि तरलता अभाव हुन जान्छ, त्यसले अर्थतन्त्रमा कर्जा विस्तार हुन नसक्ने, आर्थिक क्रियाकलाप विस्तार हुन नसक्ने र आर्थिक संकट सिर्जना हुन सक्ने अवस्था आउँछ । त्यसैले नेपालजस्तो धेरै वस्तु तथा सेवाको आयात गर्ने र निर्यातको आधार अत्यन्तै कमजोर रहेको मुलुकका लागि विदेशी विनिमय सञ्चितिको महत्वपूर्ण आधार भनेकै रेमिट्यान्स आप्रवाह हो । त्यस्तो मुलुकको वित्तीय स्थायित्वका लागि बाह्य क्षेत्र स्थायित्व उत्तिकै महत्वपूर्ण छ । बाह्य क्षेत्र स्थायित्व सुनिश्चित हुन सकेको अवस्थामा वा बाह्य क्षेत्र स्थायित्व प्रत्याभूत हुन सकेको अवस्थामा त्यसले वित्तीय क्षेत्रका लागि साधनको उपलब्धतालाई सहज बनाउने र ब्याजदरमा हुने अनावश्यक उतारचढाव नियन्त्रणमा मद्दत गर्दै अन्ततः वित्तीय स्थायित्व कायम गर्न सघाउँछ ।

बाह्य क्षेत्रको व्यवस्थापनका लागि मुख्य रूपमा रेमिट्यान्स आप्रवाह मुख्य स्रोतको रूपमा छ । अर्थतन्त्रमा जबसम्म आन्तरिक क्रियाकलाप विस्तार गर्दैनौँ, उत्पादन बढाउँदैनौँ भने अर्थतन्त्रमा उत्पादकत्व पनि नबढ्ने र उत्पादन पनि नबढ्ने वेलासम्म हामीसित उपलब्ध भएको अधिक जनशक्ति स्वाभाविक रूपमा कामको खोजीमा विदेश जाने तथा दक्षता र सीप अभिवृद्धि गर्दै श्रमको बिक्रीबाट प्राप्त आम्दानी रेमिट्यान्सका रूपमा मुलुकमा पठाउने क्रम जारी रहन्छ । उक्त रेमिट्यान्सको माध्यमबाट अर्थतन्त्रलाई अगाडि बढाउने, आर्थिक क्रियाकलाप विस्तार गर्नेदेखि लिएर पूर्वाधार निर्माणका धेरै क्रियाकलापमा यसको महत्वपूर्ण भूमिका हुन्छ । अब अल्पकालका लागि रेमिट्यान्स स्वाभाविक रूपमा ठिकै छ, तर मध्यकालमा, दीर्घकालमा रेमिट्यान्समा मात्र भर पर्ने स्थितिलाई अर्थशास्त्रीले ‘डच डिजिज’ वा ‘डच सिन्ड्रोम’ भन्ने गरेका छन् । कुनै एउटा साधन मात्र अधिक हुँदा त्यसबाट प्राप्त लाभ केही समयका लागि त हुन्छ, तर जब त्यो साधनको उपयोग समाप्त हुन्छ, त्यसपछि अर्थतन्त्र संकटमा पर्ने अवस्था आउन सक्छ । यसलाई मध्यनजर गरेर रेमिट्यान्सको विकल्प भनेको आन्तरिक रूपमा उत्पादन बढाउने, आर्थिक क्रियाकलाप बढाउनेतर्फ ध्यान केन्द्रित गर्नुपर्छ । उदाहरणका लागि अहिले ऊर्जा क्षेत्रको विकास राम्ररी गर्न सक्यौँ र विदेशबाट आयात हुने पेट्रोलियम पदार्थको आयातलाई विद्युतीय सवारी साधन र विद्युतीय चुह्लोजस्ता उपकरणको प्रयोग बढाएर घटाउन सके यसले रेमिट्यान्समाथिको निर्भरता पनि न्यूनीकरण गर्नेछ । वस्तु तथा सेवा आयातमा रेमिट्यान्स खर्च गरिरहेका छौँ । त्यसैले आन्तरिक रूपमा स्वच्छ ऊर्जाको उत्पादन बढाउँदै बजार व्यवस्थित गर्न सके र खपत बढाउन सके आयातमा निर्भरता कम हुन्छ । यसैगरी कृषिजन्य वस्तुहरूको आयात प्रतिस्थापन गर्न आन्तरिक रूपमा दिगो र बलियो बनाउने काम गर्छ, रोजगारी सिर्जना हुन्छ । यसले आयातका लागि रेमिट्यान्समाथिको निर्भरता स्वाभाविक रूपमा घट्छ ।

अहिले नेपालमा सूचना–प्रविधिको क्षेत्रमा उच्च सम्भावना देखिएको छ । सूचना प्रविधिको निर्यातका माध्यमबाट पनि वर्षमा सय अर्ब रुपैयाँसम्म कमाउन सक्छौँ भन्ने आकलन देखिएका छन् । त्यसैले उपलब्ध जनशक्तिलाई अर्थतन्त्रसँग जोड्न सके सूचना–प्रविधि सेवा निर्यातको माध्यमबाट पनि विदेशी मुद्रा आर्जन गरी रेमिट्यान्समाथिको निर्भरता घटाउन सक्छौँ ।

अर्कोतर्फ नेपालमा अनुपम प्राकृतिक स्रोत–साधन उपलब्ध छ, जसबाट नेपालको पर्यटन क्षेत्र प्रवद्र्धनको महत्वपूर्ण अवसर प्राप्त भएको छ । यसलाई उपयोग गर्न सके पर्यटनको मध्यमबाट पनि विदेशी मुद्रा कमाउन सक्छौँ । यसरी दिगो रूपमा अर्थतन्त्रका सबल पक्ष र केही उदीयमान पक्षलाई यथोचित विकास र उपयोग गर्दै अर्थतन्त्र दिगो रूपमा अगाडि बढाउँदै बाह्य क्षेत्र व्यवस्थापन र वित्तीय स्थायित्वलाई सुदृढ बनाउँदै लैजानुपर्छ ।

नेपाल सरकारका दीर्घकालीन विकास योजना, मौद्रिक नीतिदेखि लिएर वित्तीय क्षेत्रका विभिन्न नीतिको जोड पनि वित्तीय स्थायित्व प्रवद्र्धनमा छ । वित्तीय क्षेत्रमा कुनै प्रकारका विकृति, विसंगति र अराजकता सिर्जना भएर अर्थतन्त्रमा समस्या नआओस् भन्ने विषयमा नेपाल राष्ट्र बैंक सचेत र सजग छ । आगामी दिनमा मौद्रिक नीतिका कार्यदिशा र वित्तीय क्षेत्रको जोड पनि यस क्षेत्रको विकास एवं प्रवद्र्धनका माध्यमबाट अर्थतन्त्रलाई अगाडि बढाउने र वित्तीय स्थायित्व प्रवद्र्धन गर्नमा सहयोग पु¥याउने नै हुन्छ । सरकारका सबै निकायको एउटा महत्वपूर्ण साझेदारी वित्तीय क्षेत्र स्वस्थ रहोस्, आम जनताको निक्षेप सुरक्षित होस् र कर्जाको दुरुपयोग नहोस् भन्नेमा हुन्छ । यसमा सबैको समान सोच हुन्छ । यसका लागि मुख्यतः नेपाल राष्ट्र बैंक नै जिम्मेवार हुन्छ ।

मौद्रिक अधिकारीका रूपमा र वित्तीय क्षेत्रको नियामकका रूपमा नेपाल राष्ट्र बैंकले वित्तीय स्थायित्व प्रवद्र्धन गर्न समय र आवश्यकताअनुसार नियमन व्यवस्था जारी गर्ने, सुपरिवेक्षण गर्ने र अन्य विभिन्न सरोकारवालासँग समन्वय गर्ने, अन्तर्राष्ट्रिय क्षेत्रमा देखिएका समस्या र जटिलता नेपालको सन्दर्भमा कसरी सम्बोधन गर्न सकिन्छ भनेर विश्लेषण गर्ने र यसको असर के पर्न सक्छ भन्ने सम्बन्धमा पनि राष्ट्र बैंक निरन्तर चिन्तनशील छ । वित्तीय क्षेत्र सुढृढ छ, यद्यपि सहकारी क्षेत्रमा पछिल्लो समय केही समस्या देखापरेका छन्, त्यसलाई समाधानका लागि समान सोचका साथ सबै सरोकारवाला निकाय अगाडि बढ्नुपर्छ ।